Bokföring, Ekonomiförvaltning

Vad är mervärdesskatt?

20.04.2023

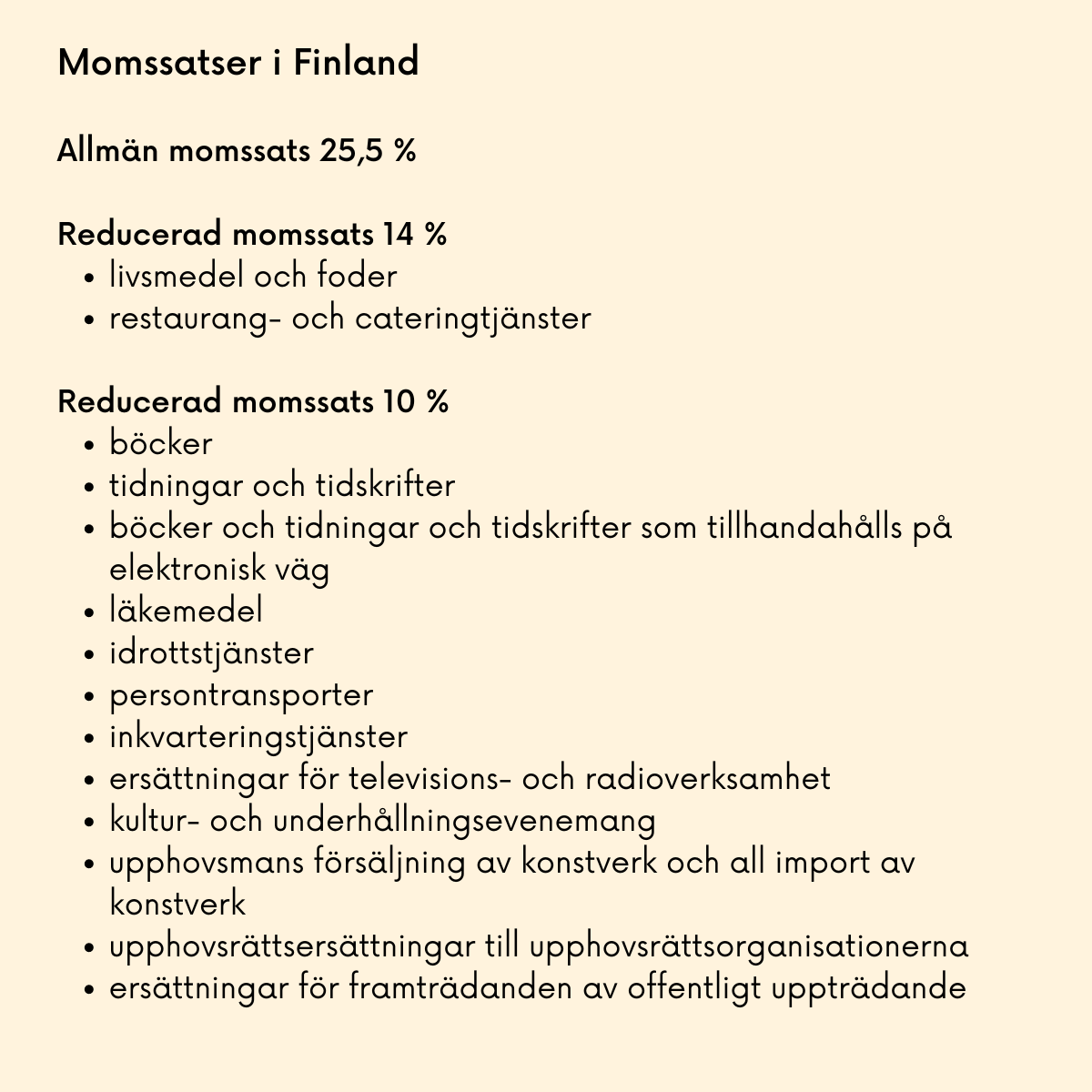

Noogas grundare är företagare i grunden och företagande ligger oss varmt om hjärtat, därför vill vi gärna hjälpa er lyckas. Som företagare är det viktigt att hålla koll på momsen. Mervärdesskatt, eller moms, är en konsumtionsskatt som du som företagare lägger till på försäljningspriset för den produkt eller tjänst du säljer. Den normala momssatsen i Finland är 25,5 % (fram till 31.8.2024 24%), vilket gäller för de flesta varor och tjänster.

Din kund betalar alltså moms som en del av priset på varorna de köper, och du som företagare skickar momsen vidare till skattemyndigheten. Om du däremot har gjort inköp för ditt företag som inkluderar moms kan du dra av denna andel från den moms på din egen försäljning som du måste betala till skattemyndigheterna.

När är ett företag skyldigt att betala moms?

Ditt företag måste registreras i momsregistret om dess omsättning överstiger 15 000 euro under en 12-månadersperiod, vilket också gäller om räkenskapsperioden är kortare eller längre än 12 månader. Tidigare var den nedre gränsen för momsregistrering 10 000 euro, men från och med 2021 har denna gräns höjts till 15 000 euro.

För att ansluta sig till momsregistret kan företaget antingen göra det när det bildas eller senare genom en ändringsdeklaration. Om ditt företag planerar att bedriva verksamhet utanför Finland är det nödvändigt att kontrollera med myndigheterna i verksamhetslandet om eventuella skyldigheter som kan uppstå innan verksamheten inleds. Observera att denna artikel inte avser att kommentera momsskyldigheter i andra länder. För mer information om detta ämne, besök gärna Skatteförvaltningens webbplats.

När ska du frivilligt registrera dig som mervärdesskatteskyldig?

Om du startar ett företag på deltid är det möjligt att du inte behöver uppfylla kravet på en årlig omsättning på 15 000 euro och därmed inte är skyldig att registrera dig i momsregistret. Trots detta kan det vara fördelaktigt att bli momsregistrerad på grund av möjligheten att dra av momsen på dina inköp från momsen på din försäljning, särskilt om din verksamhet innebär många momspliktiga affärstransaktioner.

Om momsen på dina inköp är högre än momsen på dina försäljningar kan du begära en kredit från Skatteförvaltningen, vilket innebär att du får en återbetalning av moms. Genom att registrera dig som momspliktig säkerställer du också att du inte behöver betala retroaktiv moms på all din försäljning om din omsättning överstiger 15 000 euro.

Det är viktigt att notera att olika typer av verksamhet kan kräva att ett företag registrerar sig separat för egendom eller om du är en utövande konstnär genom ditt företag. Dessutom kan du vara skyldig att betala moms om du köper varor eller tjänster internationellt (omvänd skattskyldighet), men ditt företag är befriat från moms på dessa inköp.

Var ligger den nedre gränsen för momsskyldighet och hur beräknas den?

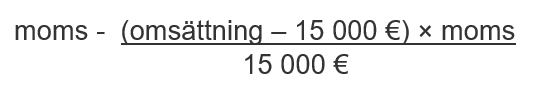

Skattelättnaden vid momsskyldighetens nedre gräns är en förmån som är till fördel för små företag. Om ditt företag är momsregistrerat men din omsättning understiger 15 000 euro under en räkenskapsperiod kan du kräva återbetalning av all moms som du har betalat. Om din omsättning ligger mellan 15 000 och 30 000 euro kan du dra nytta av en partiell skattelättnad och få tillbaka en del av den moms som du har betalat. Denna skattelättnad beräknas med hjälp av följande formel:

För att kunna erhålla en återbetalning av mervärdesskatt måste momsen på din försäljning vara högre än momsen på dina inköp. Om din räkenskapsperiod avviker från 12 månader måste du omvandla din omsättning till en 12-månadersperiod för att beräkna minimitröskeln.

Mervärdesskatt betalas normalt under räkenskapsperioden och tiden för deklaration av minimitröskeln beror på längden av skatteperioden:

- Om din skatteperiod är en månad, redovisar du informationen i momsdeklarationen för räkenskapsårets sista månad.

- Kvartalsvisa deklaranter lämnar uppgifterna under kalenderårets sista kvartal

- Årliga deklaranter ska lämna in momsdeklarationen för kalenderåret senast i slutet av februari följande år.

Lättnaden vid momsskyldighetens nedre gräns krediteras inte automatiskt till ditt konto. Du behöver själv ansöka om den i MinSkatt om du inte har en bokförare som kan göra det åt dig. Din bokförare vet också automatiskt vilka skatter och försäljningar som beaktas när den nedre gränsen för momsskyldigheten beräknas och vilka som är undantagna.

Vad innebär att en verksamhet är befriad från mervärdesskatt?

Nästan all försäljning av varor och tjänster är momsskyldiga, men det finns några undantag.

Vissa transaktioner är helt befriade från moms och om ett företag endast säljer dessa kan det inte registreras i momsregistret.

De vanligaste typerna av affärsverksamheter som inte omfattas av moms är bland annat följande:

- Hälso- och sjukvård samt socialvårdstjänster

- Försäkringar och finansiella tjänster

- Försäljning av bostadsrätter och fastigheter

- Utbildningstjänster och underhållningstjänster

De verksamheter som är undantagna från mervärdesskatt, med deras specifika egenskaper, förtecknas i detalj i mervärdesskattelagen.

Hur, när och var ska du betala moms?

Skatteförvaltningens tjänst MinSkatt gör det möjligt för dig att betala mervärdesskatten utan att behöva erhålla en separat faktura från skattemyndigheterna. Om du har en bokförare så kommer hen att beräkna den mervärdesskatt som ska betalas baserat på de verifikationer och kvitton som du har lämnat in. Därefter kommer du att motta en momsfaktura från din bokförare för betalning. Du kan också välja att ge fullmakt till bokföringsbyrån att göra momsdeklarationen åt dig om så önskas.

Mervärdesskatten betalas vanligtvis månadsvis och förfallodagen är den 12:e i varje månad (eller följande arbetsdag om den 12:e är en lördag eller en helgdag). Mervärdesskatten måste deklareras och betalas senast den 12:e dagen månaden efter skattemånaden. Exempelvis måste novembermomsen deklareras senast den 12:e dagen i den andra månaden efter månaden i fråga. Exempelvis måste novembermomsen deklareras senast den tolfte januari. Om du vill kan du dock ansöka om en längre skatteperiod baserat på en låg omsättning.

- Företagare med en årlig omsättning på mindre än 30 000 euro kan välja att deklarera och betala moms endast en gång per år.

- För en omsättning på mindre än 100 000 euro kan moms deklareras kvartalsvis.

I vissa fall kan en förlängning av skatteperioden ge fördelar för företagets likviditet. Genom att behålla momsen på försäljningen under en längre period kan företaget temporärt öka sin likviditet och använda pengarna för finansiella ändamål. Men en längre skatteperiod innebär också att momsen på inköp inte kan dras av och att eventuella återbetalningar av moms kan ta längre tid att processa. Det är därför viktigt att bedöma den lämpligaste momsperioden för varje företag individuellt, baserat på deras specifika behov och ekonomiska situation.

Du kan ansöka om att ändra din skatteperiod genom att använda Skatteförvaltningens tjänst Min Skatt. Efter att du har ansökt om ändringen skickar Skatteförvaltningen ett meddelande till dig med information om den nya skatteperioden och från vilket datum den kommer att börja gälla. Tills dess kommer den nuvarande skatteperioden att gälla. Om skatteperioden förlängs kommer den att börja gälla från början av det år som följer efter ansökan. Om omsättningsgränsen för den förlängda skatteperioden överskrids måste du meddela Skatteförvaltningen utan dröjsmål.

En kortare skatteperiod träder i kraft vid ingången av den kortare skatteperiod som följer efter ansökan. Obs! För de månader i den gamla skatteperioden som föregick ändringen ska du lämna en skattedeklaration och betala skatterna redan före den utsatta dagen enligt den gamla skatteperioden.

Om du ansöker retroaktivt kan du dock ansöka om ändring först när det har gått minst ett år sedan verksamheten inleddes eller sedan den tidigare ändringen.

Vill du ha hjälp med momsen? Vi på Nooga hjälper gärna till!

Texten är tagen från Accountors hemsida. Originaltexten är skriven av Elina Lehtola och den hittar du här (endast på finska): Arvonlisäveron ABC – Usein kysytyt kysymykset